Avec la pandémie, l’économie du Québec connaît une crise historique. Quels impacts pour notre déclaration 2020? Tour d’horizon des crédits parfois oubliés.

Il y a peu de nouveautés fiscales pour les particuliers cette année. Afin d’alléger le fardeau financier des Québécois, le ministre des Finances, Éric Girard, a devancé l’uniformisation de la taxe scolaire au 1er juillet 2020. Ce taux unique de 10,54 cents par tranche de 100 dollars d’évaluation foncière permet de réduire la facture de plusieurs centaines de dollars pour les propriétaires, notamment ceux de la région montréalaise. L’instauration d’un taux de taxe scolaire unique sur une période de quatre ans a été proposée au budget de 2018 et visait à corriger l’iniquité entre les régions du Québec.

Plus de soutien aux aidants naturels

Depuis 2018, le crédit d’impôt remboursable pour les personnes aidantes au provincial reconnaît l’implication d’un membre de la famille d’une personne atteinte d’une incapacité sévère même si cette dernière ne cohabite pas avec le proche aidant.

Ceux qui cohabitent avec et aident une personne admissible de 70 ans et plus pourraient également avoir droit au crédit, même sans déficience grave et prolongée. Rappelons qu’un crédit d’impôt remboursable signifie qu’on pourrait y avoir droit même si on ne paie aucun impôt.

Par ailleurs, lecrédit canadien pour aidant naturel au fédéral peut aussi soulager les contribuables prenant soin d’une personne admissible atteinte d’une déficience mentale ou physique. Le montant de l’aide dépendra du type de relation qu’on a avec cette personne, de notre situation, du revenu net de la personne qui nécessite de l’aide et, finalement, si d’autres crédits ont été demandés ou non pour cette personne.

Cet article pourrait vous intéresser – Impôts 2020: baume fiscal pour les proches aidants

Répit à un aidant naturel

Ceux qui paient pour des services spécialisés de relève pour la garde, les soins et la surveillance d’une personne atteinte d’une incapacité significative, comme un conjoint ou un enfant handicapé, pourraient profiter d’un crédit d’impôt provincial remboursable égal à 30 % du total des frais payés dans l’année. Le maximum admissible est de 5 200 $ par année pour un crédit d’impôt annuel maximal de 1 560 $. Nouveauté cette année: le crédit pour répit à un aidant naturel n’est plus réductible en fonction du revenu familial. «Peu importe notre revenu familial, on pourrait y avoir droit pleinement», précise notre collaboratrice Josée Jeffrey, fiscaliste et planificatrice financière.

Incitatif pour les travailleurs de 60 ans et plus

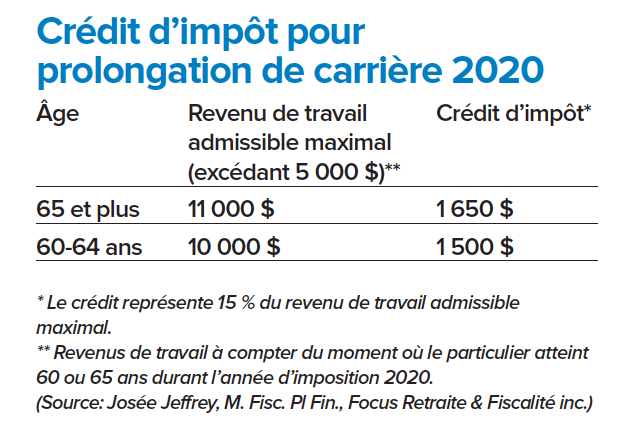

Le crédit d’impôt pour prolongation de carrière vise à inciter les aînés à demeurer ou même à retourner sur le marché du travail. Depuis l’an dernier, Québec a majoré les revenus admissibles. Le montant que l’on peut aujourd’hui gagner sans être imposé (au-delà d’une première tranche de 5 000 $) est de 10 000 $ pour les contribuables âgés de 60 à 64 ans. Pour les 65 ans ou plus, le revenu de travail admissible est de 11 000 $. «L’année de nos 60 ans, on doit faire plus attention afin de calculer les revenus gagnés seulement à partir de notre date d’anniversaire.» Les personnes âgées de 65 ans et plus ont donc droit à un crédit d’impôt non remboursable de 15 % du revenu admissible maximal de 11 000 $, soit une économie fiscale maximale de 1 650 $ (voir tableau ci-dessous).

* Le crédit représente 15 % du revenu de travail admissible maximal.

** Revenus de travail à compter du moment où le particulier atteint 60 ou 65 ans durant l’année d’imposition 2020.

(Source: Josée Jeffrey, M. Fisc. Pl Fin., Focus Retraite & Fiscalité inc.)

Il existe également un seuil de revenus au-delà duquel le crédit sera réduit. Pour l’année 2020, le crédit devient nul dès que notre revenu de travail (incluant celui des travailleurs autonomes) atteint 68 205 $ pour les personnes de 65 ans et plus et 65 205 $ pour celles âgées de 60 à 64 ans.

Roulez vert et Chauffez vert prolongés

Le plan vert provincial annonce la poursuite de ces programmes jusqu’au 31 mars 2026. Le premier vise à réduire le coût d’acquisition d’un véhicule électrique neuf ou d’occasion ainsi que l’installation d’une borne de recharge à son domicile. Ainsi, on pourrait avoir droit à un rabais de 8 000 $ à l’achat d’une voiture électrique et de 4 000 $ dans le cas d’un véhicule d’occasion entièrement électrique. Le rabais de 3 000 $ pour les voitures électriques dont le prix de détail suggéré par le fabricant est de 75 000 $ et plus est aboli.Par ailleurs, le gouvernement du Québec accorde un remboursement de 600 $ pour l’achat et l’installation d’une borne de recharge de 240 volts à domicile. Pour en savoir plus, on consulte le site vehiculeselectriques.gouv.qc.ca. Le fédéral offre aussi des incitatifs qu’on retrouve en visitant la page Véhicules zéro émission sur le site de Transports Canada (onglets Transport routier, Technologies novatrices).

Quant au programme Chauffez vert, il incite les propriétaires à passer de leur système de chauffage au mazout ou au propane à un système électrique ou à une autre énergie renouvelable. On pourrait recevoir une aide allant jusqu’à 1 275 $ selon le type d’habitation et le système de chauffage utilisé. Pour en savoir plus: transitionenergetique.gouv.qc.ca.

Transfert du crédit d’impôt pour solidarité facilité

Jusqu’à l’an dernier, les versements du crédit d’impôt pour solidarité cessaient le mois suivant le décès de son bénéficiaire. Le conjoint survivant devait alors produire une nouvelle demande auprès de Revenu Québec afin de recevoir ce crédit. «Pour les décès survenus à compter du 1er juillet 2020, cette procédure administrative longue et pénible ne sera plus nécessaire. Le crédit sera versé automatiquement au conjoint dès que Revenu Québec sera informé du décès.»

Maintien à domicile des personnes âgées de 70 ans ou plus

Celles-ci pourraient profiter du crédit d’impôt remboursable provincial pour des dépenses liées à des services de soutien à domicile. Le calcul du crédit dépend du type d’endroit habité: une maison, un immeuble à logement, une copropriété, un établissement de santé ou une résidence privée pour aînés. Quelques exemples de services admissibles: l’aide à l’habillage ou pour le bain, un service de repas, des services infirmiers, de l’entretien ménager comme le lavage de tapis, de murs et de plafonds (excluant le coût de produits nettoyants), entretien du terrain, déneigement, pose et enlèvement d’un abri saisonnier, etc. On a jusqu’au 1er décembre de chaque année pour remplir une demande afin de recevoir des versements anticipés. Après cette date, on devra demander le crédit dans notre déclaration de revenus. On s’assure de conserver nos reçus, factures et contrats de service, qu’on pourrait avoir à fournir.

Pour l’année d’imposition 2020, le taux de crédit d’impôt est de 35 % des dépenses admissibles. La limite annuelle des dépenses variera en fonction de la situation familiale du ménage. Une personne seule et autonome pourrait avoir droit à un crédit maximum de 6 825 $, alors qu’un couple dont les deux membres sont non autonomes serait en droit de demander jusqu’à 17 850 $. Le crédit est réduit de 3 % du revenu net familial excédant 59 385 $, sauf si au moins un membre du couple est considéré non autonome (ne pouvant vivre seul).

Légère baisse d’impôt pour la classe moyenne

Pour nos impôts 2020, Ottawa annonce que le montant personnel de base sera progressivement augmenté jusqu’en 2023, date où il atteindra 15 000 $. Tous les contribuables ont droit à ce crédit. «Cette hausse représente une économie nette de 117 $ cette année. Cette réduction d’impôt atteindra 300 $ en 2023 pour la classe moyenne.» Ceux qui gagnent un revenu net supérieur à 150 473 $ verront ce montant diminuer graduellement.

Crédit canadien pour la formation

Ce nouveau crédit fédéral permet de réclamer à compter de 2020 un montant cumulatif de 250 $ par année jusqu’à une limite de 5 000 $. On vise les travailleurs âgés de 25 à 64 ans qui veulent se perfectionner sur le plan professionnel. «Les gains doivent provenir d’un emploi ou d’un travail autonome, incluant entre autres les prestations de maternité et parentales, et être d’au moins 10 000 $, souligne Josée Jeffrey. Le revenu net individuel ne doit pas dépasser la troisième tranche d’imposition (150 473 $ en 2020).»

La moitié des frais de formation sont admissibles. Il peut s’agir de cours offerts par un collège, une université ou d’autres établissements admissibles situés au Canada et offrant des formations axées sur les compétences professionnelles. Le crédit est remboursable dans la mesure où le montant réclamé est supérieur à l’impôt payable.

Abonnement numérique écrit

Ceux qui sont abonnés à un média numérique de nouvelles ou qui souhaitent le faire pourraient profiter d’un nouvel allègement pour l’année d’imposition 2020. Dans le but d’aider les médias écrits en crise, le fédéral a instauré un crédit d’impôt non remboursable de 15 % pour des abonnements numériques écrits d’une valeur maximale de 500 $ par année. Les montants devront être payés après 2019, mais avant 2025. Pour les résidents du Québec, cela équivaut à un crédit d’impôt maximal de 63 $ par année. Il doit s’agir d’une organisation journalistique canadienne qualifiée (OJCQ). Cette société ou fiducie doit se consacrer principalement à la production de contenu original, soit des nouvelles écrites.

À quand une allocation canadienne pour les aînés?

En juillet dernier, les personnes admissibles à la pension de la Sécurité de la vieillesse (SV) ont reçu un versement de 300 $ de la part du fédéral. Ceux qui avaient droit au Supplément de revenu garanti (SRG) ont touché un montant supplémentaire de 200 $ pour un paiement unique totalisant 500 $. Ce paiement non imposable visait à soulager les coûts supplémentaires liés à la COVID.

La Presse soulignait l’été dernier que le gouvernement Trudeau réfléchissait à un moyen d’offrir plus de soutien financier aux aînés. Cette prestation pourrait s’inspirer de l’Allocation canadienne pour enfants instaurée en 2016. Plusieurs espéraient une annonce lors du discours du Trône le 23 septembre dernier, mais il n’en fut malheureusement rien. Le Réseau de la FADOQ a d’ailleurs déploré, suite à ce discours, «l’absence d’une aide financière permanente aux aînés et d’une bonification des transferts en santé».

Commentaires: