Ce qui retient l’attention en matière d’impôt pour l’année 2014? Ce sont les allègements fiscaux annoncés le 30 octobre dernier par Ottawa. Il faut dire que ces mesures visent plus particulièrement les familles ayant au moins un enfant mineur. Quant au budget provincial déposé en juin par notre ministre des Finances Carlos Leitao, il prévoit plus de soutien aux aînés, aux familles et aux personnes vulnérables. Quelques programmes sont également bonifiés. Une ombre au tableau? Le fractionnement du revenu de pension ne sera plus possible pour les retraités de moins de 65 ans.

Avec l’aide de Josée Jeffrey, fiscaliste à son propre cabinet, Focus Retraite & Fiscalité, nous démêlons toutes ces mesures.

Au fédéral

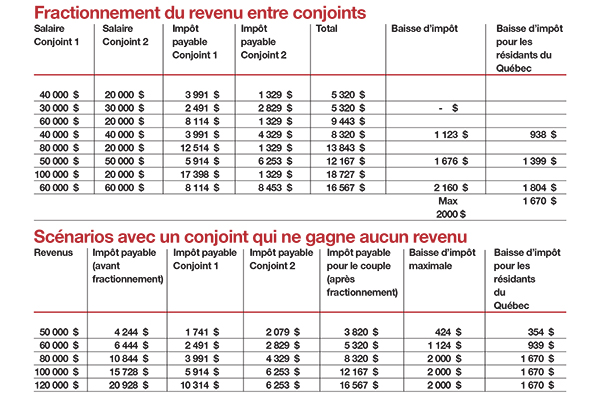

Fractionnement du revenu familial pour les conjoints avec enfants mineurs Les contribuables dont un ou plusieurs enfants ont moins de 18 ans à la fin de l’année peuvent, dès l’année d’imposition 2014, transférer à leur conjoint jusqu’à 50 000 $ de leur revenu imposable. Cette baisse d’impôt sera versée sous la forme d’un crédit d’impôt non remboursable jusqu’à concurrence de 2 000$.

«La réalité est tout autre pour les résidants du Québec. Ceux-ci bénéficieront d’un avantage moindre, soit un montant maximal de 1 670$ en considérant le taux de l’abattement au fédéral de 16, 5%», remarque Josée Jeffrey. En d’autres mots, cet abattement qui réduit l’impôt fédéral des particuliers des résidants du Québec vient aussi réduire la valeur réelle du crédit d’impôt.

La nouvelle mesure de fractionnement de revenus profitera plus particulièrement aux couples dont un conjoint n’a pas de revenu et à ceux dont un conjoint a de hauts revenus, et l’autre, des revenus très modestes.

Dans les tableaux qui suivent, on remarque que l’économie fiscale augmente à mesure que l’écart salarial entre les conjoints s’accroît. Même chose lorsqu’un seul conjoint gagne des revenus. Plus son salaire augmente, plus la baisse d’impôt sera importante jusqu’à l’atteinte du plafond.

«Pour les personnes qui pourraient être admissibles aux deux mesures de fractionnement (revenu de pension et revenu de conjoint), il faudra choisir entre le fractionnement du revenu familial ou celui du revenu de pension», précise la fiscaliste.

Crédit d’impôt pour la condition physique des enfants

Le 9 octobre dernier, Ottawa a haussé du double la limite de frais admissibles aux fins du calcul du crédit d’impôt pour la condition physique des enfants. Ce montant passe de 500$ à 1 000$ pour l’année d’imposition 2014 et les suivantes – dans le cas d’un enfant handicapé, ce montant est de 1 500$. L’enfant doit être âgé de moins de 16 ans, ou de moins de 18 ans s’il est handicapé. «C’est seulement en 2015 que ce crédit deviendra remboursable», note Josée Jeffrey. En considérant l’abattement fédéral de 16, 5%, cela représente un montant maximal net de 125$, plutôt que 150$, pour les résidants du Québec.

Au Québec

Crédit d’impôt pour les activités des aînés

Ce nouveau crédit d’impôt remboursable vise à encourager les personnes de 70 ans et plus à participer à des activités physiques, culturelles, artistiques ou récréatives. Cet incitatif peut atteindre 40$ par année (20% du moins élevé de 200$ et du total des dépenses admissibles payées). Pour l’année d’imposition 2014, les adhésions ou les inscriptions doivent avoir été payées après le 4 juin 2014, date du budget provincial. Les conditions d’admissibilité: avoir 70 ans au 31 décembre, avoir un revenu net (ligne 275) égal à 40 000$ ou moins. Chaque conjoint a droit à son crédit en fonction de son revenu propre.

Fractionnement du revenu de pension: à 65 ans seulement

Afin de corriger une iniquité entre les pensionnés québécois, il ne sera plus possible de fractionner avant 65 ans ses revenus de pension. Il semble que plusieurs personnes de moins de 65 ans profitaient du fractionnement du revenu de pension tout en travaillant. Sont ici pointés du doigt les gens qui touchaient une rente viagère versée par un régime de pension agréé (RPA) ou encore un paiement à la suite du décès du conjoint.

Dans le cas d’une personne qui fractionnait un revenu de pension agréé de 40 000$ avec son conjoint sans revenus de travail, le couple pourrait désormais avoir à payer un impôt provincial additionnel d’environ 900$. Notons que pour les Québécois qui ne comptent que sur leur REER, leur FERR ou leur FRV (fonds de revenu viager) à la retraite, cela ne change rien. Dans ce dernier cas, le fractionnement du revenu de pension n’était de toute façon pas accepté avant 65 ans.

Hypothèses des tableaux: Transfert maximal de 50% du revenu imposable, maximum 50 000$, pour un couple âgé de moins de 65 ans ayant un enfant de moins de 18 ans. Les crédits non remboursables comprennent le montant de base (11 138$), le montant pour conjoint (11 138 $) et pour un enfant né en 1997 ou après (2 255$).

Source: Josée Jeffrey, M. Fisc. PL Fin., Focus Retraite&Fiscalité inc.

Crédit d’impôt temporaire pour la rénovation résidentielle (LogiRénov)

Après le crédit d’impôt ÉcoRénov de l’an dernier, Québec a annoncé le 24 avril un nouveau crédit d’impôt pour la rénovation résidentielle. Le crédit d’impôt remboursable LogiRénov pourra être demandé pour des travaux de rénovation ou d’améliorations par les ménages propriétaires occupant leur habitation. L’entente doit avoir été conclue après le 24 avril 2014 et avant le 1er juillet 2015. L’aide fiscale équivaut à 20% des dépenses admissibles excédant 3 000$ pour un crédit maximal de 2 500$ (dépenses maximales de 15 500$). «Le crédit peut être partagé entre des copropriétaires, cependant un seul conjoint peut le réclamer», remarque Josée Jeffrey. La résidence doit avoir été construite avant le 1er janvier 2014. La rénovation d’un sous-sol, d’un grenier ou d’un garage attenant à la résidence est aussi admissible au crédit.

LogiRénov est offert conjointement au crédit ÉcoRénov, qui donne une aide fiscale aux personnes qui font exécuter, par un entrepreneur qualifié, des travaux de rénovation écoresponsable à leur résidence principale ou à leur chalet habitable à l’année. Dans le cas d’ÉcoRénov, l’entente avec l’entrepreneur doit avoir été conclue après le 7 octobre 2013 et avant le 1er novembre 2014. L’aide fiscale consiste en un montant maximal de 10 000$ par habitation admissible, ce qui correspond à 20% de la partie des dépenses qui excède 2 500$. Pour toucher le crédit maximal, on devra dépenser 52 500$.

Vous voulez avoir une idée des travaux admissibles? Consultez les sites web de Revenu Québec: ÉcoRénov et LogiRénov

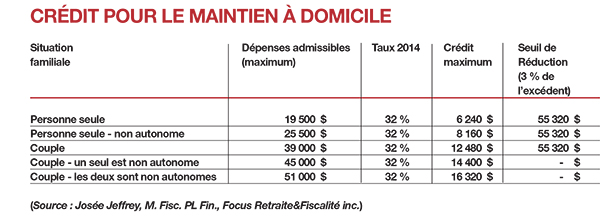

Crédit pour maintien à domicile des aînés

Si vous avez 70 ans ou plus, vous pourriez profiter du crédit d’impôt remboursable pour des dépenses liées à des services de maintien à domicile. Le calcul du crédit dépend de type d’endroit où vous habitez – maison, immeuble de logements, copropriété, établissement de santé ou résidence privée pour aînés. Quelques exemples de services: aide pour l’habillage ou le bain, service de repas, services infirmiers, entretien ménager (sans le coût de produits nettoyants), etc. Vous avez jusqu’au 1er décembre de chaque année pour demander des versements anticipés. Après cette date, vous devrez demander le crédit en remplissant votre déclaration de revenus. Vous devez conserver vos reçus, factures et contrats de service, car vous pourriez avoir à les fournir.

Pour l’année d’imposition 2014, le taux de crédit d’impôt augmente de 1%, passant de 31% à 32% des dépenses admissibles. Notez que ce taux devrait atteindre 35% en 2017. La limite annuelle des dépenses variera en fonction de la situation familiale du ménage. Une personne seule et autonome pourrait avoir droit à un crédit de 6 240$, alors qu’un couple dont les deux membres sont non autonomes serait en droit de demander jusqu’à 16 320$. Le crédit est réduit de 3% à partir du moment où le revenu net familial excède 55 320$, sauf si au moins un membre du couple est considéré comme non autonome.

Aidant naturel, allocation-logement, acquisition d’actions, abattement d’impôt au Québec

Crédit d’impôt pour aidant naturel

Un aidant naturel qui prend soin de son conjoint d’au moins 70 ans aura droit à un crédit d’impôt remboursable de 850$ pour l’année d’imposition 2014. C’est une augmentation de 75$ par rapport à l’an dernier. Ce crédit devrait atteindre 1 000$ en 2016 et ensuite être indexé.

Programme Allocation-logement

Si vous êtes âgé de 51 ans ou plus et que vous allouez une part importante de votre budget au logement, vous pourriez avoir droit à une allocation de 80$ par mois. On vise ici les ménages à faible revenu. Notez que ceux qui habitent un logement à loyer modique (HLM) ou un établissement de santé et de services sociaux financé par l’État ne peuvent réclamer ce montant. Ne sont pas non plus admissibles ceux qui ont des biens ou des liquidités dont la valeur dépasse 50 000$ (excluant la valeur de la résidence, du terrain, des meubles et de la voiture). L’âge d’admissibilité, qui était de 51 ans le 1er octobre 2014, passera à 50 ans le 1er octobre 2015.

Crédit d’impôt pour l’acquisition d’actions de Capital régional et coopératif Desjardins

En achetant des actions du Capital régional et coopératif Desjardins, vous aurez droit à un crédit d’impôt non remboursable. Pour l’année d’imposition 2014, ce taux de crédit d’impôt passe de 50% à 45%. Les actions ne sont pas admissibles au REER, au FERR ni à aucun autre régime à imposition différée. La partie inutilisée du crédit d’impôt pour une année donnée ne peut pas être reportée à une année ultérieure, mais pourra toutefois être transférée au conjoint. Les fonds recueillis sont investis dans des entreprises privées et des coopératives situées dans toutes les régions du Québec.

L’abattement d’impôt au Québec

Dans les années 1960, le gouvernement fédéral a proposé aux provinces de leur confier certains programmes fédéraux-provinciaux, notamment les soins hospitaliers et l’aide sociale. Seul le Québec s’est alors prévalu de l’offre. En vertu de mécanismes de paiements de remplacement, le gouvernement du Canada a réduit, ou «abattu», le taux d’imposition du revenu des particuliers, tandis que le Québec a majoré le sien d’un montant équivalent. Cet abattement prend la forme d’une réduction de 16,5 points de pourcentage de l’impôt fédéral sur le revenu des particuliers pour tous les déclarants du Québec, ce qui représente une somme d’environ 4,5 milliards de dollars en 2014-2015.

Travailleurs autonomes, déductions et obligations

Travailleurs autonomes, déductions et obligations Combien de temps conserver les papiers importants?

Combien de temps conserver les papiers importants? L’hypothèque inversée CHIP, avantages et inconvénients

L’hypothèque inversée CHIP, avantages et inconvénients

Commentaires: