«La crise des retraites est mondiale. […] Les régimes privés qui garantissent une prestation à la retraite sont condamnés avec, un peu partout, cette tendance à l’individualisation, qui incite les cotisants et bénéficiaires à gérer eux-mêmes les risques de rendement, d’inflation, de longévité et de survie au conjoint.»

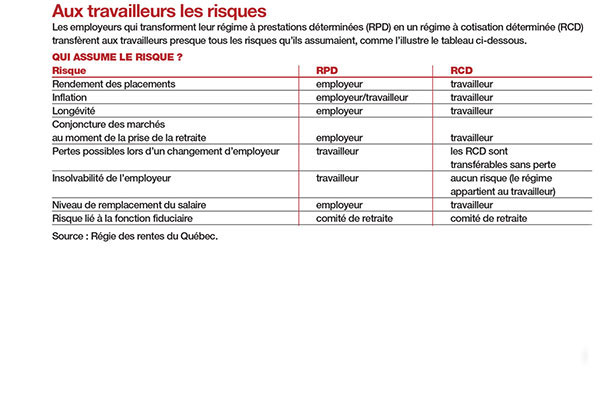

Voilà le portrait inquiétant que dresse le prestigieux magazine Forces dans son numéro d’hiver 2013-2014. Habituellement mesurée dans ses propos, la publication avance que, dans «cet environnement austère, la classe moyenne apparaît plutôt vulnérable». Les difficultés qui plombent les régimes de retraite d’employeurs sont bien connues: espérance de vie accrue d’un nombre grandissant de retraités, persistance des bas taux d’intérêt, forte volatilité des marchés boursiers, etc. Certes, la situation s’est améliorée en 2013, mais le mouvement est irréversible: «Dans le secteur privé non syndiqué, la plupart des régimes à prestations déterminées (RPD) sont fermés aux nouveaux employés», dit Forces.

Quand l’employeur modifie son régime

Votre employeur a l’intention de changer son «fonds de pension»? C’est son droit le plus strict. Cependant, si son régime est enregistré au Québec, il doit respecter les dispositions de la Loi sur les régimes complémentaires de retraite qu’administre la Régie des rentes du Québec (RRQ). On veut ainsi s’assurer que les droits acquis ne sont pas reniés. Par exemple, une entreprise qui veut convertir un RPD en un RCD (régime à cotisation déterminée) ne peut pas, de son propre chef, abaisser les rentes accumulées dans l’ancien régime. En revanche, elle peut décréter que, à compter de telle date, un RCD remplacera le RPD.

Les nouveaux employés sauront à quoi s’en tenir. Quant aux anciens qui ont cotisé lorsque le RPD était en vigueur, ils conserveront leurs acquis tout en amassant, à partir de la date butoir, des droits calculés selon le nouveau RCD.

Les travailleurs ont-ils voix au chapitre? Peu ou prou. «Si l’employeur a reçu de la RRQ l’autorisation de modifier son régime de retraite, ils ne peuvent pas vraiment s’y opposer», dit Marie-Andrée Colgan, chef d’équipe de l’information à la direction des régimes de retraite de la RRQ.

L’employeur désire modifier certains acquis, comme éliminer l’indexation des prestations déjà versées? Alors c’est une autre affaire. En effet, l’employeur devra recevoir le consentement individuel et explicite de chacun des travailleurs actifs et des retraités. Cet aval est nécessaire, même si les modifications ont été négociées dans le cadre d’une convention collective. «Ce consentement a beau avoir été obtenu, la RRQ pourrait rejeter les modifications proposées si elles sont trop réductrices», précise Mme Colgan.

Mais pourquoi des employés accepteraient-ils qu’on piétine leurs droits acquis? Si la survie d’une usine est en jeu, peut-être n’hésiteront-ils pas à se sacrifier.

Quoi qu’il en soit, l’employeur qui veut apporter des changements rétrospectifs à son régime de retraite doit offrir des options à ses membres. «Ceux-ci peuvent choisir de demeurer dans le régime ou de demander le transfert de leurs droits dans un compte de retraite immobilisé [CRI]», dit Claude Lockhead, associé exécutif, retraite et gestion des placements, chez Aon Hewitt Canada. Si un participant opte pour le CRI, il s’occupera alors lui-même de la gestion de ses placements, comme dans le cas d’un REER.

Quand l’employeur met fin à son régime

Autre prérogative des patrons: celle de mettre fin au régime de retraite. Cela peut se produire, notamment, lorsque l’entreprise est vendue ou qu’elle cesse ses activités (on ne parle pas de faillite, ici).

Attention! On ne peut pas mettre un terme à un régime de retraite si:

- une convention collective prévoit la continuité du régime pour toute la durée du contrat;

- le régime de retraite est rendu obligatoire par décret gouvernemental.

Ici aussi, le processus est ordonné. Par exemple, l’entreprise est tenue de fixer une date précise de fin du régime et d’aviser, par écrit, les participants visés par sa décision, le syndicat (s’il y a lieu) et l’administrateur du régime de retraite. «Elle doit aussi verser les cotisations requises jusqu’à la date de fin du régime, combler la dette si le régime est déficitaire et, le cas échéant, traiter de la question de l’attribution de l’excédent d’actif», explique Mme Colgan.

«Les employés déjà retraités se feront acheter une rente viagère souscrite auprès d’une compagnie d’assurances. Ils continueront donc de recevoir les prestations qui leur sont dues. Quant aux travailleurs encore en poste, leurs droits seront transférés dans un CRI», ajoute M. Lockhead.

Le drame des faillites

Une entreprise qui éprouve de graves difficultés financières peut réclamer la protection des tribunaux contre ses créanciers pendant qu’elle réorganise ses activités. Si le redressement échoue, elle pourrait devoir déclarer faillite, entraînant avec elle le régime de retraite. Dans ce cas, tant les travailleurs actifs que les retraités risquent de voir leurs prestations diminuées, souvent avec brutalité.

C’est le sort qu’ont subi en 2011 les quelque 1 600 employés et retraités de la firme Aleris, à Trois-Rivières. La faillite de ce transformateur d’aluminium s’est soldée pour ces personnes par une réduction de 30 à 40% de leurs droits de retraite. Même scénario à Thetford Mines l’année suivante: à la suite de la débâcle de Lab Chrysotile, 1 116 employés, dont 662 retraités et bénéficiaires, ont vu leurs droits fléchir de 3 à 24%, selon le régime auquel ils participaient.

Si l’entreprise met la clé sous le paillasson, que se passe-t-il avec l’argent qui reste dans la caisse de retraite? Dans le cas d’Aleris et de la minière Lab Chrysotile, on a offert aux participants la possibilité de:

- confier l’administration de leur rente réduite à la RRQ pour une période pouvant aller de cinq ans à dix ans; ou

- demander le transfert de leurs droits dans un CRI ou un fonds de revenu viager.

Plus de 400 retraités d’Aleris ont fait confiance à la RRQ. De nombreux ex-employés de Lab Chrysotile, et aussi ceux de sociétés éprouvées comme White Birch et Fraser ont fait de même. Le 31 décembre 2012, la RRQ administrait ainsi plus de 127 millions de dollars d’actifs provenant de 11 régimes couvrant 1 162 retraités pris au dépourvu par la faillite ou l’insolvabilité de leur ex-employeur.

Les retraités se mobilisent

Heureusement, certaines histoires connaissent un dénouement favorable. En 2009, criblée de dettes, la papetière AbitibiBowater (maintenant Produits forestiers Résolu) demandait la protection des tribunaux contre ses créanciers, le temps de se refaire une santé financière.

Son plan de redressement comprenait la conversion de ses RPD déficitaires en RCD, et une réduction de 30% des prestations de retraite. Consternation chez les travailleurs et les 8 000 retraités, puis levée de boucliers et mobilisation. «Il n’était pas question que la compagnie touche à notre fonds de retraite tant qu’elle serait en vie», dit Armand Gauthier, président de l’Association des retraités de Résolu (ARR).

Plutôt que de choisir la confrontation, les retraités ont fondé l’ARR et opté pour le dialogue. Le regroupement a entamé des pourparlers avec l’entreprise, défendu son dossier auprès des élus et obtenu l’aide inestimable de la RRQ durant les négociations. «Les discussions ont été intenses, mais jamais tendues. Tous savaient qu’il était possible de s’entendre en se parlant», explique l’homme de 68 ans.

À mesure qu’avançaient les discussions, l’ARR arrachait des concessions. Mais, en 2012, Résolu dit ne pas avoir le choix: les droits de retraite doivent être coupés de 15%, sinon c’est la faillite. Une ultime intervention de la RRQ auprès de l’entreprise et l’entrée en scène du principal actionnaire de Résolu, soucieux de ses employés et retraités, ont scellé l’issue de l’affaire: la papetière maintiendra les prestations à 100% de leur valeur jusqu’en 2020, tout en remboursant 80 millions de dollars par année pendant huit ans pour combler la presque totalité du déficit de la caisse de retraite. Et, au lieu de fermer ses portes, Résolu a pu relancer ses activités.

«On venait d’enlever 300 livres de pression des épaules de tous nos retraités qui étaient inquiets, conclut M. Gauthier. Si on avait agi chacun de notre bord au lieu de nous regrouper, ç’aurait été très difficile de s’en sortir.»

Vous aimerez aussi

Encore 10 ans avant la retraite! Ouf!

Encore 10 ans avant la retraite! Ouf!

Il nous reste 5, 10 ou 15 ans sur le marché du travail. La retraite se profile, mais encore faut-il traverser les années qui nous en séparent. Autant le faire avec plaisir.

Il prend sa retraite avant vous… Plaisir ou misère?

Il prend sa retraite avant vous… Plaisir ou misère?

Au boulot pour un moment encore, vous envisagez la retraite de votre conjoint avec appréhension. Comment vivre au mieux cette transition.

Planification de retraite: mieux vaut tard que jamais

Planification de retraite: mieux vaut tard que jamais

Si avez eu 45 ou 50 ans sans avoir garni votre bas de laine pour la retraite, il n’est pas trop tard pour réagir.

Commentaires: